AML(자금세탁방지)

국내·외적으로 이루어지는 불법자금의 세탁을 적발· 예방하기 위한 법적· 제도적 장치로서 사법제도, 금융제도, 국제협력을 연계하는 종합 관리시스템을 의미합니다.

이에 근거하여 각 금융회사등은 고객과의 금융 거래 시 요주의 인물 필터링(WLF: Watch List Filtering) 및 고객확인 등을 하여야 하고,

거래 패턴을 분석하여 STR(혐의 거래 보고서) 또는 CTR(고액현금 거래 보고서)을 금융정보분석원에 보고하여야 하는 제도입니다.

- 주요기능

-

- 위험평가

(RA: Risk Assessment) -

- 고객의 자금세탁 위험도를 평가하기 위한 기준을 수립하고 산정합니다.

- 위험도에 따라 고객을 저위험 고객과 고위험 고객으로 구분 합니다.

- 고객 확인

(KYC: Know Your Customer) -

- 위험도 등급에 따라 고객의 신원을 확인 및 검증하는 고객 확인 (CDD: Customer Due Diligence)을 실시합니다. 일부 고위험 고객을 대상으로는 거래의 목적 및 자금의 출처, 실제소유자 등을 확인하는 강화된 고객확인 (EDD: Enhanced Due Diligence)를 실시합니다.

- 거래 모니터링 시스템

(Transaction Monitoring System) -

- 자금세탁에 연루되었을 것으로 의심되는 거래와 그것의 합당한 근거를 금융정보 분석원에 보고합니다. (STR: Suspicious Transaction Report)

- 고액현금거래를 금융정보 분석원에 보고합니다. (CTR: Cash Transaction Report)

- 요주의 인물 대사

(WLF: Watch List Filtering) -

- 테러단체, 테러리스트, 금융거래 제한 대상자, 외국의 주요 정치적 인물 등 금융 거래 시 주의를 요하는 인물 및 단체에 대한 필터링

- 세부 설명 보기

- 위험평가

- 특징

-

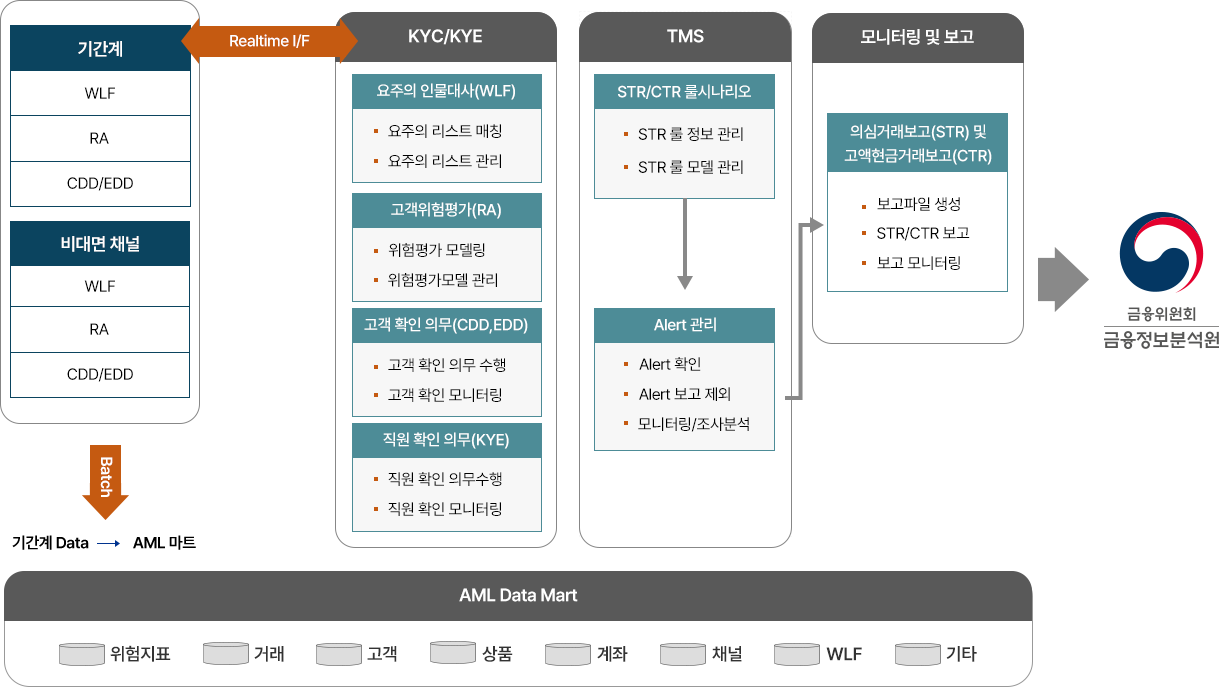

- 기간계 및 비대면 채널의 WLF, RA 기능을 Realtime Interface를 통해서 수행하고, AML Data Mart 구축을 통해서 STR(혐의거래보고) 및 CTR(고액현금거래보고)를 수행합니다.

AML-PRISM의 대시보드 화면 : WLF, KYC, TMS 각 파트의 현황과 실적들을 한눈에 확인 가능함